今回は投資家の中で大注目のレーザーテックを取り上げていきます。

いつも出来高上位に出てくる企業でもありますが、何がすごいのか確認してきましょう。

企業概要

参照:レーザーテックHP https://www.lasertec.co.jp/

レーザーテック株式会社

半導体検査メーカー。半導体検査装置、FPDフォトマスクの欠陥検査装置の製造・販売。

半導体用マスク検査装置の世界トップメーカー。

本社は神奈川県横浜市、ほとんどの製造を外部委託するファブライト経営を行う。

創業は1960年、有限会社東京ITV研究所として創業。

事業内容は医療用X線テレビカメラ装置の設計・開発(松下通信工業(株)の協力会社として)

1962年、日本自動制御株式会社を設立

その後、1986年に日本自動制御株式会社からレーザーテック株式会社に社名変更。

経営理念

「世の中にないものをつくり、世の中のためになるものをつくる」

1960年の創業以来、「毎年一つの新製品を開発しよう、それも世界ではじめてのものを」という精神で半導体業界において世界初の製品を作り続けています。

事業内容

レーザーテックの事業内容は大きく3つに分けられます。

半導体

半導体検査装置の設計、開発を行っています。

1番の主力製品はフォトマスク関連の欠陥検査装置です。

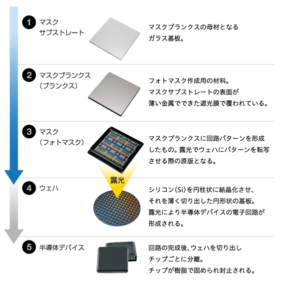

フォトマスク関連の欠陥検査装置とは?

まずフォトマスクを確認します。(厳密な説明ではないので注意)

半導体の製造工程の初めに、半導体のチップの上にどんな回路にするかの設計を行います。

設計が終わったら透明なガラス版(マスクブランクス)に光を当てて回路に焼き付けます。

この回路を焼き付けたガラス版がフォトマスクであり、シリコンウエハー(半導体の基板)に転写するためのものです。

元々半導体業界ではこのフォトマスクの検査を人の目視で行っていましたが、1976年にレーザーテックが世界で初めてフォトマスクの欠陥検査装置を開発しました。

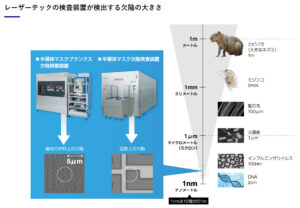

40年以上経った今では半導体のサイズが当時よりかなり小型となってきましたが、そんな中でも高い精度で欠陥検査をする装置を開発し続け、世界トップシェアの地位を取り続けています。

工程②のマスクブランクスの欠陥検査装置は世界シェア100%

工程③のフォトマスクの欠陥検査装置は世界シェア約80%

レーザーテックの検査装置で検査可能な欠陥はインフルエンザウイルスよりも小さな欠陥を見つけるということで、半導体製造にとって大きな貢献をしていることは素人目にも感じ取ることができます。

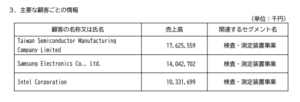

ちなみにこの検査装置は1台で数億円~数十億円するわけですが、販売先は以下のようになっています。

台湾セミコンダクター、サムスン、インテルなど、世界の巨大半導体メーカーに販売していますね。

しかしこの3社での売上は約420億円。21年6月期の売上は約700億なので、シェアは確かに高いですがそれだけではないことが分かります。

FPD

FPDフォトマスクの欠陥検査装置の製造・販売ですが、

FPD=Flat Panel Display(薄型ディスプレイ)

つまり液晶ディスプレイや有機ELディスプレイなどの総称です。テレビやパソコン、スマートフォンなど、私たちが普段使っているデバイスにFPDは使われています。

要するに大型フォトマスクの欠陥検査という認識でよいでしょう。

この分野でもレーザーテックの欠陥検査装置は業界標準となっています。

世界でのデバイス需要の成長に応じて業績拡大が期待されますね。

CLIOS G10シリーズ(FPDフォトマスク欠陥検査装置)レーザーテックHPより引用

レーザー顕微鏡

主力製品の3つ目に顕微鏡があります。

2012年に電気化学反応可視化コンフォーカルシステムという装置を開発・販売しました。

顕微鏡を使ってリチウムイオン電池で評価性能をするわけですが、世界で初めて電池内部での電気化学反応の状態変化を可視化することに成功しています。

リチウムイオン電池は電気自動車などに使用されており、これにより高品質な製品が生まれる手助けになれば良いですよね。

それにしても当たり前のように世界初を連発していますが、当然ではないですからね…

事業戦略

レーザーテックの事業の特徴を2つ挙げるとすると、

・ニッチトップ戦略

・ファブライト戦略

この2つが特徴的な戦略になっています

ニッチトップ戦略

レーザーテックは2020年グローバルニッチトップ企業100選に選出されています。

ニッチトップ戦略というのは、大企業にとっては敢えて参入するほど大きくない市場であり、中小企業にとっては経験・技術がないと参入が困難な市場において高いシェア、顧客に対して高付加価値を提供する戦略。

半導体の欠陥検査装置がニッチ市場であることは、レーザーテックの今の売上を見て判断してみましょう。

2021年6月期の売上は約700億円。

参考に、半導体製造装置、FPD製造装置を作っている東京エレクトロン(時価総額約8兆円)の売上高は約1兆4000億円。

レーザーテックの約20倍の売上となっています。

大企業にとっては必死になって取りに行く市場規模ではないということです。

そして、中小企業にとってはレーザーテックが積み上げてきた技術を上回り、今のレーザーテックのシェアを奪うのは難易度が高いという状況になっています。

レーザーテックは既に世界の大企業(台湾セミコンダクターやインテルなど)と取引をしており、シェアも高いため高収益の企業体質が出来上がっています。

その上、半導体市場の成長は進んでいくことがほぼ確実なため、市場の成長と一緒に企業価値を増大させていくことができるようになっています。

ファブライト戦略

「ファブ」というのは製造、組み立てという意味を持つ「fabrication」の略称。

製造工場のことです。

工場を全く持たないのを「ファブレス」

レーザーテックでは「ファブライト」。

試作品は自社で製作して、本格的な生産は外部に委託するので「レス」ではなく「ライト」と表現していますね。

新しい、世界初を作り続けるために開発に集中しようとしています。

売上の10%を研究開発費に、社員の70%はエンジニアとなっており、この飽くなき探求心を企業文化として持っていることが技術的な参入障壁に繋がっていると考えられますね。

業績・財務

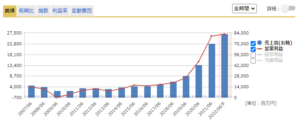

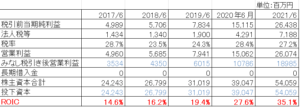

ではレーザーテックの売上から確認していきましょう。

マネックス証券HP:マネックススカウターより引用

美しい右肩上がりですね。

近年の上昇は凄まじいとしか言いようがありません。

売上で注意しておきたいのは、1製品あたりの単価が非常に高額になるため、売上の計上タイミングによっては期をまたいで見栄えが変わって見える可能性があるということです。

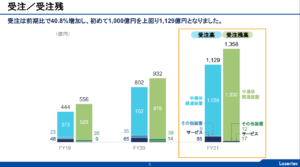

そのあたりは受注してから売上になるまで1年や2年といった時間が必要になってくるので、受注残をチェックしておきたいところです。

2021年6月期には1000億円以上の受注となっています。

2021年6月期決算説明資料より

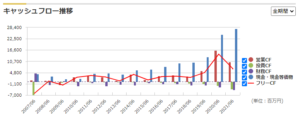

続いてキャッシュフローを確認していきます。

マネックス証券HP:マネックススカウターより引用

一番理想的な形と言えるでしょう。

営業CF +

投資CF -

財務CF -

フリーCF +

これはつまり、本業でお金が手元に残り(営業CF+)、事業のための投資にお金を使い(投資CF-)、借入金等の返済にもお金を使う(投資CF-)。

本業で稼いだものから投資を引いたものもプラス(フリーCF+)

さらにすごいのは、直近は2019年に開発されたフォトマスク欠陥検査装置「ACTIS」の初期ロットの売上計上時期であり、初期に関しては原価率が高くなってしまっているということ。

来期は利益率の改善、受注も増えていることから順調に業績推移していく見込みです。

なお、前回のフルヤ金属と同様に、レーザーテックも個別受注生産の形態をとっており、製品の余分な在庫を抱えるリスクはありません。

ではROICも確認しておきましょう。

今回レーザーテックは直近5年で借入金が無い(無借金)でしたので、株主資本を使ってROICを計算していきたいと思います。

直近のROICは35%とかなりの高水準となっています。

企業価値を創造できるかどうかは、ROICから資本コスト(株主の期待リターン)を差し引くわけですが、高い期待値で計算したとしても十分プラスが出ます。

ニッチトップ戦略を見事に成立させ、半導体市場という成長産業で価値創造できているという時点で投資するには魅力的ですし、事業の収益率としても投下資本に対して十分なリターンを得られそうな数字が出ています。

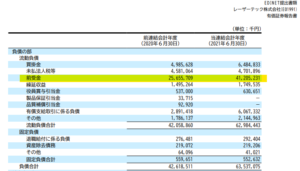

財務面も簡単に確認しておきます。

財務面(2021年6月期)

自己資本比率:46.5%

流動比率:161.5%

ROIC:35.1%

営業利益率:37.1%

気になる数値は自己資本比率の46.5%です。

数値自体に問題があるわけではなく、先程ROICの計算をしたときに無借金経営であることに触れました。そうであればもっと高い自己資本比率になるはずです。

ではなぜ自己資本が50%以下=借金が半分以上あるのか?

2021年6月期有価証券報告書から引用

このマーカー部分の「前受金」が疑問の正体でしょう。

つまり、売上になる前に取引先から販売代金を受け取っているものが「前受金」として計上されていると考えられます。

1台何億円という商品を取り扱いしているので、一部の金額は先に受け取っていると考えても自然です。

その受け取ったお金は他人資本であるため負債の部に計上されているということです。

なので自己資本比率は50%以下ですが、内容としては数字以上に健全と言えるでしょう。

そして流動比率も問題ありませんし、もし一時的に資金繰りに困ったとしても銀行は確実に手を差し伸べることでしょう。

銀行からすれば借りて欲しくて仕方がない企業かと思います。

業績は申し分なく、利益率も良い。財務も問題なし。

本当にピカピカの企業という言葉がぴったりな気がします。

株価

2022年4月22日時点

株価:18,275円

EPS(予想):232.9円

PER(予想):78.5倍

PBR(実績):27.76倍

時価総額:1兆7,231億円

1株あたり配当(予想):82円

配当利回り:0.45%

株主優待:なし

トレーディングビューより引用

2019年頃からの上昇は凄まじいです。

ビジネスモデルも良く、利益もキャッシュフローも残すとなると買われるのは仕方ないですね。

最近は金利上昇や景気不安などの要因から調整局面に入っています。

高バリュエーション銘柄として金利上昇には弱い印象があり、なおかつ出来高が非常に多い銘柄でもあるので値動きは相当なものになると覚悟が必要かもしれません。

しかし、金利上昇があるからといって、企業価値に影響するわけではないですし、業績によって長期的には最高値を更新していく流れになると思っています。

今から最高値の36000円に戻れば2倍というのは魅力的ではあります。(戻る過程で売りに押されて時間が掛かる可能性がありますが)

投資対象としては短期目線では危険とは思います。含み損を抱えている投資家もまだ多そうなので売りが大量に上で待ち構えていそうです。

しかし長期目線で持っておくのであればかなりいい水準と思います。

個人的にはもう少し調整が入ってもらえると単元未満株などで小分けに買っていきたいと考えていますし、決算は随時チェックしていきたいと思います。

※本記事は特定の銘柄への投資を推奨するものではありません。投資をする際は自己責任で投資判断をお願いします。

コメント